bondYield

语法

bondYield(start, maturity, issuePrice, coupon, frequency, dayCountConvention,

bondType, settlement, price, priceType, [method='newton'], [maxIter=100],

[benchmark='Excel'])

详情

通过债券净价(Clean Price)或全价(Dirty Price)计算债券的到期收益率 (Yield To Maturity)。

注意:

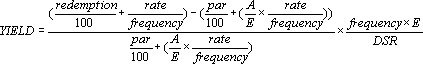

- 如果结算日(settlement)距离到期日(maturity)不足一个票息期(coupon period),则收益率按以下方式计算:

- 部分参数说明:

- A:票息期开始日至结算日之间的天数(应计利息天数)。

-

DSR:从结算日期到赎回日期之间的天数。

-

E :一个票息期内的天数。

-

如果在到期日之前有多个票息期,则通过牛顿法等优化算法迭代地调整收益率的值,使基于该收益率计算得到的债券净价接近用户输入的实际价格。本函数将收益率的初值设置为年息票利率(Annual Coupon Rate)。

参数

注意:所有输入向量必须等长,输入标量将自动扩展以匹配其它向量的长度。

start DATE 类型标量或向量,表示债券的起息日。

maturity 与 start 等长的 DATE 类型标量或向量,表示债券的到期日。

issuePrice 与 start 等长的数值型标量或向量,表示债券的发行价格。贴现债需指定真实发行价(通常小于100);其他债券通常为100。

coupon 数值型标量或向量,表示债券的票面利率。例如 0.03,表示票息为 3%。

- 0/“Once”:到期一次还本付息

- 1/“Annual”:每年付息一次

- 2/“Semiannual:每半年付息一次

- 4/“Quarterly”:每季度付息一次

- 12/“Monthly”:每月付息一次

- "Thirty360US":US (NASD) 30/360

- "ActualActualISMA":实际/实际(ISMA 规则)

- "Actual360":实际/360

- "Actual365":实际/365

- "Thirty360EU":欧洲 30/360

- "ActualActualISDA":实际/实际(ISDA 规则)

- "FixedRate":固定利率债券,定期按息票利率支付利息。

- "Discount":贴现债券,没有利息支付,以贴现方式发行的债券,期末FV=面值。

- "ZeroCoupon":零息债券,期末一次性支付利息和面值,期末FV=面值+利息。

settlement DATE 类型标量或向量,表示债券的结算日,即购买日期。

price 数值型标量或向量,具体含义取决于 priceType 的取值:

- 当 priceType 为 "CleanPrice" 时,price 表示债券的净价;

- 当 priceType 为 "DirtyPrice" 时,price 表示债券的全价。

- "CleanPrice":净价

- "DirtyPrice":全价

-

"newton":表示使用 Newton 算法,默认值。

-

"brent":表示使用 brent 算法。

-

"nm":表示使用 Nelder-Mead 单纯形算法。

-

"bfgs":表示使用 bfgs 算法。

-

"lbfgs":表示使用 lbfgs 算法。

maxIter 可选参数,整型标量或向量,表示求解收益率时优化算法的最大迭代次数。默认值为 100。

benchmark 可选参数,STRING 类型标量,表示算法参考基准。目前仅支持 “Excel”(excel 中的算法)。

返回值

DOUBLE 类型标量或向量。

例子

bondYield(start=2023.01.01, maturity=2030.12.31, issuePrice=100, coupon=0.05, frequency=1, dayCountConvention="ActualActualISMA", bondType="FixedRate", settlement=2023.04.01, price=100.2143, priceType="CleanPrice", method = ['newton', 'nm', 'brentq', 'bfgs','lbfgs'])

// output: [0.049630,0.049628,0.049630,0.049630,0.049635]相关函数:bondCalculator