利用JIT加速计算 ETF 期权隐含波动率和希腊值

期权的隐含波动率可以反应市场对未来的预期,通常使用牛顿法和二分法来计算。这两种方法都需要频繁迭代,且迭代次数不能确定,核心代码无法向量化,因此只能通过循环来逼近求解。这就导致在期权相关计算中,隐含波动率往往容易成为性能的瓶颈。

DolphinDB 的计算逻辑使用脚本语言编写,但底层调用的是 C++ 代码,存在脚本解释的过程。为了提高脚本的执行效率,DolphinDB 从1.01版本开始支持即时编译(JIT)功能,特别适合于无法使用向量化运算但又对运行速度有极高要求的场景。

本教程将基于客户的实际需求,以二分法计算 ETF 期权的隐含波动率及希腊值为例,为大家示范如何使用 DolphinDB 的 JIT 功能给计算过程加速,并与 C++ 原生代码进行了计算性能对比测试,结果表明 DolphinDB 脚本计算耗时为 C++ 原生代码的1.5倍。

数据表结构

期权日频数据表

| 字段 | 字段类型 | 含义 |

|---|---|---|

| tradedate | DATE | 交易日期 |

| sym | SYMBOL | 标的代码 |

| codes | SYMBOL | 期权合约代码 |

| closeprice | DOUBLE | 日收盘价格 |

| etf | SYMBOL | 期权合成价格的两个合约代码 |

| etfprice | DOUBLE | 期权合成价格 |

注意: 字符串字段使用 SYMBOL 类型和 STRING 类型存储的差异。

期权日频数据表在 DolphinDB 中存储时,建议在时间维度按年分区即可,创建库表的代码如下:

login("admin", "123456")

dbName = "dfs://optionPrice"

tbName = "optionPrice"

if(existsDatabase(dbName)){

dropDatabase(dbName)

}

db = database(dbName, RANGE, date(datetimeAdd(2000.01M,0..50*12,'M')))

colNames = `tradedate`sym`codes`closeprice`etf`etfprice

colTypes = [DATE, SYMBOL, SYMBOL, DOUBLE, SYMBOL, DOUBLE]

schemaTable = table(1:0, colNames, colTypes)

db.createPartitionedTable(table=schemaTable, tableName=tbName, partitionColumns=`tradedate)读取 50 ETF 日频数据,代码如下:

data = select * from loadTable("dfs://optionPrice", "optionPrice") where sym =`510050data 是表变量,具体数据内容如下图所示:

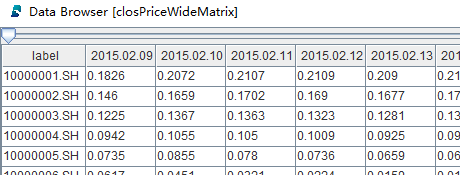

通过panel函数对 data 进行透视操作,将窄表数据展成矩阵,生成期权日收盘价矩阵,代码如下:

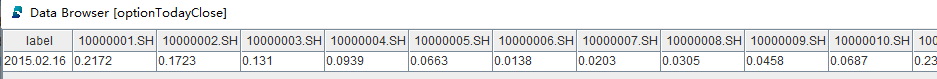

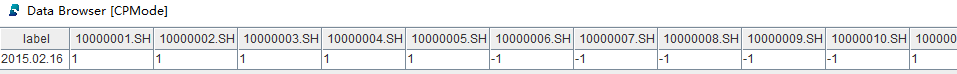

closPriceWideMatrix = panel(data.codes, data.tradeDate, data.closePrice)closPriceWideMatrix 是矩阵变量,具体数据内容如下图所示:

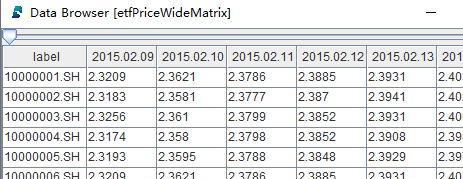

通过panel函数对 data 进行透视操作,将窄表数据展成矩阵,生成期权合成价格矩阵,代码如下:

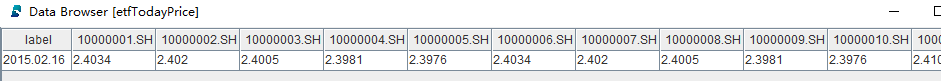

etfPriceWideMatrix = panel(data.codes, data.tradeDate, data.etfprice)etfPriceWideMatrix 是矩阵变量,具体数据内容如下图所示:

期权信息

| 字段 | 字段类型 | 含义 |

|---|---|---|

| code | STRING | 期权合约代码 |

| name | STRING | 期权合约名称 |

| exemode | INT | 期权类型(认购认沽类型) |

| exeprice | DOUBLE | 行权价 |

| startdate | DATE | 开始日期 |

| lastdate | DATE | 结束日期 |

| sym | SYMBOL | 标的代码 |

| exeratio | DOUBLE | 乘数 |

| exeprice2 | DOUBLE | 分红后的行权价 |

| dividenddate | DATE | 分红日 |

| tradecode | STRING | 交易代码 |

期权信息数据在 DolphinDB 中存储时,建议在证券代码维度按值分区即可,创建库表的代码如下:

login("admin", "123456")

dbName = "dfs://optionInfo"

tbName = "optionInfo"

if(existsDatabase(dbName)){

dropDatabase(dbName)

}

db = database(dbName, VALUE, `510050`510300)

colNames = `code`name`exemode`exeprice`startdate`lastdate`sym`exeratio`exeprice2`dividenddate`tradecode

colTypes = [STRING, STRING, INT, DOUBLE, DATE, DATE, SYMBOL, DOUBLE, DOUBLE, DATE, STRING]

schemaTable = table(1:0, colNames, colTypes)

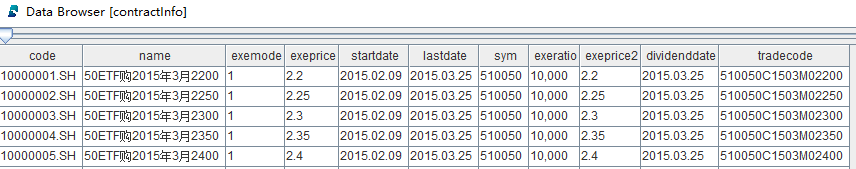

db.createPartitionedTable(table=schemaTable, tableName=tbName, partitionColumns=`sym)读取数据:

contractInfo = select * from loadTable("dfs://optionInfo", "optionInfo") where sym =`510050contractInfo 是表变量,具体数据内容如下图所示:

交易日历

| 字段 | 字段类型 | 含义 |

|---|---|---|

| tradedate | DATE | 交易日期 |

交易日历存放在单列 csv 文件中,可以使用 DolphinDB 的loadText函数接口直接读取:

//交易日历csv文件路径

tradingDatesAbsoluteFilename = "/hdd/hdd9/tutorials/jitAccelerated/tradedate.csv"

startDate = 2015.02.01

endDate = 2022.03.01

//读取csv文件

allTradingDates = loadText(tradingDatesAbsoluteFilename)

//生成交易日向量

tradingDates = exec tradedate from allTradingDates where tradedate<endDate and tradedate >startDateallTradingDates 是表变量,可以使用 exec 函数将表中的某一列转成向量变量,tradingDates 是向量变量。

计算函数代码开发

隐含波动率

DolphinDB 脚本语言需要先解释再执行,计算密集的代码如果不能向量化,在脚本层面使用 while 和 for 循环以及条件分支,就会比较耗时。期权隐含波动率计算的步骤,由于使用了上下限值循环逼近的二分法,正是需要 JIT 加速的计算类型。以下就是二分法逼近隐含波动率的代码:

@jit

def calculateD1JIT(etfTodayPrice, KPrice, r, dayRatio, HLMean){

skRatio = etfTodayPrice / KPrice

denominator = HLMean * sqrt(dayRatio)

result = (log(skRatio) + (r + 0.5 * pow(HLMean, 2)) * dayRatio) / denominator

return result

}

@jit

def calculatePriceJIT(etfTodayPrice, KPrice , r , dayRatio , HLMean , CPMode){

testResult = 0.0

if (HLMean <= 0){

testResult = CPMode * (etfTodayPrice - KPrice)

if(testResult<0){

return 0.0

}

return testResult

}

d1 = calculateD1JIT(etfTodayPrice, KPrice, r, dayRatio, HLMean)

d2 = d1 - HLMean * sqrt(dayRatio)

price = CPMode * (etfTodayPrice * cdfNormal(0, 1, CPMode * d1) - KPrice * cdfNormal(0, 1, CPMode * d2) * exp(-r * dayRatio))

return price

}

@jit

def calculateImpvJIT(optionTodayClose, etfTodayPrice, KPrice, r, dayRatio, CPMode){

v = 0.0

high = 2.0

low = 0.0

do{

if ((high - low) <= 0.00001){

break

}

HLMean = (high + low) / 2.0

if (calculatePriceJIT(etfTodayPrice, KPrice, r, dayRatio, HLMean, CPMode) > optionTodayClose){

high = HLMean

}

else{

low = HLMean

}

}

while(true)

v = (high + low) / 2.0

return v

}

def calculateImpv(optionTodayClose, etfTodayPrice, KPrice, r, dayRatio, CPMode){

originalShape = optionTodayClose.shape()

optionTodayClose_vec = optionTodayClose.reshape()

etfTodayPrice_vec = etfTodayPrice.reshape()

KPrice_vec = KPrice.reshape()

dayRatio_vec = dayRatio.reshape()

CPMode_vec = CPMode.reshape()

impvTmp = each(calculateImpvJIT, optionTodayClose_vec, etfTodayPrice_vec, KPrice_vec, r, dayRatio_vec, CPMode_vec)

impv = impvTmp.reshape(originalShape)

return impv

}calculateImpvJIT 是计算隐含波动的核心代码,其入参 optionTodayClose, etfTodayPrice, KPrice, r, dayRatio, CPMode 都是标量对象,其调用的 calculatePriceJIT 函数和 calculateD1JIT 函数都通过 @jit 装饰器的方式封装成JIT函数,以达到加速计算的目的。

calculateImpv 是计算隐含波动的最终调用函数,其入参 optionTodayClose, etfTodayPrice, KPrice, dayRatio, CPMode 都是矩阵对象,其主要作用是把输入和输出进行矩阵和向量的转换,以适不同函数的入参和输出。在后面 delta, gamma, vega, theta 计算时,也会用到这些矩阵入参,这里以 2015年2月16日的 50ETF 为例进行展示。

-

optionTodayClose

-

etfTodayPrice

-

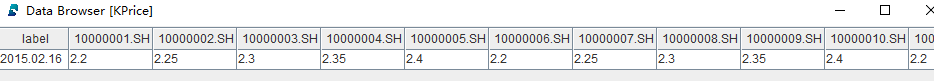

KPrice

-

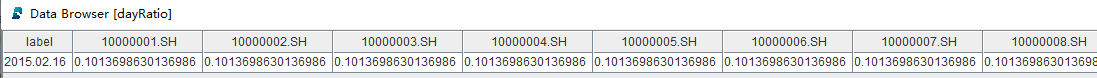

dayRatio

-

CPMode

delta

delta 表示期权价格对标的资产价格的变动率,即标的资产价格每变动一个单位,期权价格产生的变化。

delta 的计算可以方便地实现向量化计算,所以不需要调用 JIT 功能,其代码如下:

def calculateD1(etfTodayPrice, KPrice, r, dayRatio, HLMean){

skRatio = etfTodayPrice / KPrice

denominator = HLMean * sqrt(dayRatio)

result = (log(skRatio) + (r + 0.5 * pow(HLMean, 2)) * dayRatio) / denominator

return result

}

def cdfNormalMatrix(mean, stdev, X){

originalShape = X.shape()

X_vec = X.reshape()

result = cdfNormal(mean, stdev, X_vec)

return result.reshape(originalShape)

}

def calculateDelta(etfTodayPrice, KPrice, r, dayRatio, impvMatrix, CPMode){

delta = iif(

impvMatrix <= 0,

0,

0.01*etfTodayPrice*CPMode*cdfNormalMatrix(0, 1, CPMode * calculateD1(etfTodayPrice, KPrice, r, dayRatio, impvMatrix))

)

return delta

}calculateDelta 是计算 delta 的最终调用函数,其入参 etfTodayPrice, KPrice, dayRatio, impvMatrix, CPMode 都是矩阵对象。

gamma

gamma 表示 delta 对于标的资产价格的变动率,即标的资产价格每变动一个单位,delta 值产生的变化。

gamma 的计算可以方便地实现向量化计算,所以不需要调用 JIT 功能,其代码如下:

def normpdf(x){

return exp(-pow(x, 2)/2.0)/sqrt(2*pi)

}

def calculateD1(etfTodayPrice, KPrice, r, dayRatio, HLMean){

skRatio = etfTodayPrice / KPrice

denominator = HLMean * sqrt(dayRatio)

result = (log(skRatio) + (r + 0.5 * pow(HLMean, 2)) * dayRatio) / denominator

return result

}

def calculateGamma(etfTodayPrice, KPrice, r, dayRatio, impvMatrix){

gamma = iif(

impvMatrix <= 0,

0,

(normpdf(calculateD1(etfTodayPrice, KPrice, r, dayRatio, impvMatrix)) \ (etfTodayPrice * impvMatrix * sqrt(dayRatio))) * pow(etfTodayPrice, 2) * 0.0001

)

return gamma

}calculateGamma 是计算 gamma 的最终调用函数,其入参 etfTodayPrice, KPrice, dayRatio, impvMatrix 都是矩阵对象。

vega

vega 表示波动率单位变动对期权价格产生的变化。

vega 的计算可以方便地实现向量化计算,所以不需要调用 JIT 功能,其代码如下:

def normpdf(x){

return exp(-pow(x, 2)/2.0)/sqrt(2*pi)

}

def calculateD1(etfTodayPrice, KPrice, r, dayRatio, HLMean){

skRatio = etfTodayPrice / KPrice

denominator = HLMean * sqrt(dayRatio)

result = (log(skRatio) + (r + 0.5 * pow(HLMean, 2)) * dayRatio) / denominator

return result

}

def calculateVega(etfTodayPrice, KPrice, r, dayRatio, impvMatrix){

vega = iif(

impvMatrix <= 0,

0,

etfTodayPrice * normpdf(calculateD1(etfTodayPrice, KPrice, r, dayRatio, impvMatrix)) * sqrt(dayRatio)

)

return vega \ 100.0

}calculateVega 是计算 vega 的最终调用函数,其入参 etfTodayPrice, KPrice, dayRatio, impvMatrix 都是矩阵对象。

theta

theta 表示时间流逝对期权价格产生的变化,即每减少一天,期权价格的变化值。

theta 的计算可以方便地实现向量化计算,所以不需要调用 JIT 功能,其代码如下:

def calculateD1(etfTodayPrice, KPrice, r, dayRatio, HLMean){

skRatio = etfTodayPrice / KPrice

denominator = HLMean * sqrt(dayRatio)

result = (log(skRatio) + (r + 0.5 * pow(HLMean, 2)) * dayRatio) / denominator

return result

}

def normpdf(x){

return exp(-pow(x, 2)/2.0)/sqrt(2*pi)

}

def cdfNormalMatrix(mean, stdev, X){

originalShape = X.shape()

X_vec = X.reshape()

result = cdfNormal(mean, stdev, X_vec)

return result.reshape(originalShape)

}

def calculateTheta(etfTodayPrice, KPrice, r, dayRatio, impvMatrix, CPMode){

annualDays = 365

d1 = calculateD1(etfTodayPrice, KPrice, r, dayRatio, impvMatrix)

d2 = d1 - impvMatrix * sqrt(dayRatio)

theta = (-etfTodayPrice * normpdf(d1) * impvMatrix \ (2 * sqrt(dayRatio)) - CPMode * r * KPrice * exp(-r * dayRatio) *cdfNormalMatrix(0, 1, CPMode * d2)) \ annualDays

result = iif(impvMatrix<= 0, 0, theta)

return result

}calculateTheta 是计算 theta 的最终调用函数,其入参 etfTodayPrice, KPrice, dayRatio, impvMatrix, CPMode 都是矩阵对象。

单日计算函数

开发完最核心的计算函数后,可以自定义一个单日计算函数,计算指定日期的隐含波动率和希腊值,其代码如下:

def calculateOneDayGreek(closPriceWideMatrix, etfPriceWideMatrix, contractInfo, targetDate){

targetDate_vec = [targetDate]

r = 0

optionTodayClose = getTargetDayOptionClose(closPriceWideMatrix, targetDate_vec)

validContractsToday = optionTodayClose.columnNames()

etfTodayPrice = getTargetDayEtfPrice(etfPriceWideMatrix, targetDate_vec)

KPrice, dayRatio, CPMode = getTargetDayContractInfo(contractInfo, validContractsToday, targetDate_vec)

impvMatrix = calculateImpv(optionTodayClose, etfTodayPrice, KPrice, r, dayRatio, CPMode)

deltaMatrix = calculateDelta(etfTodayPrice, KPrice, r, dayRatio, impvMatrix, CPMode)\(etfTodayPrice*0.01)

gammaMatrix = calculateGamma(etfTodayPrice, KPrice, r, dayRatio, impvMatrix)\(pow(etfTodayPrice, 2) * 0.0001)

vegaMatrix = calculateVega(etfTodayPrice, KPrice, r, dayRatio, impvMatrix)

thetaMatrix = calculateTheta(etfTodayPrice, KPrice, r, dayRatio, impvMatrix, CPMode)

todayTable = table(validContractsToday as optionID, impvMatrix.reshape() as impv, deltaMatrix.reshape() as delta, gammaMatrix.reshape() as gamma, vegaMatrix.reshape() as vega, thetaMatrix.reshape() as theta)

todayTable["tradingDate"] = targetDate

todayTable.reorderColumns!(["optionID", "tradingDate"])

return todayTable

}calculateOneDayGreek 的入参 closPriceWideMatrix, etfPriceWideMatrix 是矩阵对象(参考第1章节的读取数据),contractInfo 是表对象(参考第1章节的读取数据),targetDate 是标量对象。

calculateOneDayGreek 函数还调用了 getTargetDayOptionClose 函数, getTargetDayEtfPrice 函数和getTargetDayContractInfo 函数,调用的目的是从全量数据中获取计算当日的有效信息,代码如下:

/*

* 按合约和交易日在期权日频收盘价矩阵中寻找对应价格

*/

def getTargetDayOptionClose(closPriceWideMatrix, targetDate){

colNum = closPriceWideMatrix.colNames().find(targetDate)

return closPriceWideMatrix[colNum].transpose().dropna(byRow = false)

}

/*

* 按合约和交易日在期权合成期货价格矩阵中寻找对应价格

*/

def getTargetDayEtfPrice(etfPriceWideMatrix, targetDate){

colNum = etfPriceWideMatrix.colNames().find(targetDate)

return etfPriceWideMatrix[colNum].transpose().dropna(byRow = false)

}

/*

* 根据合约和交易日在期权信息表中寻找 KPrice, dayRatio, CPMode

*/

def getTargetDayContractInfo(contractInfo, validContractsToday, targetDate){

targetContractInfo = select code, exemode, exeprice, lastdate, exeprice2, dividenddate, targetDate[0] as tradingDate from contractInfo where Code in validContractsToday

KPrice = exec iif(tradingDate<dividenddate, exeprice2, exeprice) from targetContractInfo pivot by tradingDate, code

dayRatio = exec (lastdate-tradingDate)\365.0 from targetContractInfo pivot by tradingDate, Code

CPMode = exec exemode from targetContractInfo pivot by tradingDate, Code

return KPrice, dayRatio, CPMode

}calculateOneDayGreek 函数的具体使用方法会在下一章说明。

多日并行计算函数

自定义单日计算函数后,可以再自定义一个多日并行计算函数,其代码如下:

def calculateAll(closPriceWideMatrix, etfPriceWideMatrix, contractInfo, tradingDates, mutable result){

calculator = partial(calculateOneDayGreek, closPriceWideMatrix, etfPriceWideMatrix, contractInfo)

timer{

allResult = ploop(calculator, tradingDates)

}

for(oneDayResult in allResult){

append!(result, oneDayResult)

}

}calculateAll 是自定义的多日并行计算函数,主要用到了 DolphinDB

内置的partial部分应用函数和ploop并行计算函数,直接传入要并行的函数和入参,不必像其他语言一样先定义线程池/进程池。calculateAll

函数的具体使用方法会在下一章说明。

计算性能测试

测试的交易日范围从2015年2月到2022年3月,实际交易日1729天。测试的期权品种是 50 ETF,证券代码为510050,涉及期权合约共3124个。

测试环境

- CPU 类型:Intel(R) Xeon(R) Silver 4216 CPU @ 2.10GHz

- 逻辑 CPU 总数:8

- 内存:64GB

- OS:64位 CentOS Linux 7 (Core)

- DolphinDB server 版本:2.00.8 JIT

单日计算性能测试

单线程单日计算性能测试代码如下:

//定义单日性能测试函数

def testOneDayPerformance(closPriceWideMatrix, etfPriceWideMatrix, contractInfo, targetDate){

targetDate_vec = [targetDate]

r = 0

optionTodayClose = getTargetDayOptionClose(closPriceWideMatrix, targetDate_vec)

validContractsToday = optionTodayClose.columnNames()

etfTodayPrice = getTargetDayEtfPrice(etfPriceWideMatrix, targetDate_vec)

KPrice, dayRatio, CPMode = getTargetDayContractInfo(contractInfo, validContractsToday, targetDate_vec)

timer{

impvMatrix = calculateImpv(optionTodayClose, etfTodayPrice, KPrice, r, dayRatio, CPMode)

deltaMatrix = calculateDelta(etfTodayPrice, KPrice, r, dayRatio, impvMatrix, CPMode)\(etfTodayPrice*0.01)

gammaMatrix = calculateGamma(etfTodayPrice, KPrice, r, dayRatio, impvMatrix)\(pow(etfTodayPrice, 2) * 0.0001)

vegaMatrix = calculateVega(etfTodayPrice, KPrice, r, dayRatio, impvMatrix)

thetaMatrix = calculateTheta(etfTodayPrice, KPrice, r, dayRatio, impvMatrix, CPMode)

}

todayTable = table(validContractsToday as optionID, impvMatrix.reshape() as impv, deltaMatrix.reshape() as delta, gammaMatrix.reshape() as gamma, vegaMatrix.reshape() as vega, thetaMatrix.reshape() as theta)

todayTable["tradingDate"] = targetDate

todayTable.reorderColumns!(["optionID", "tradingDate"])

return todayTable

}

//执行单日性能测试函数

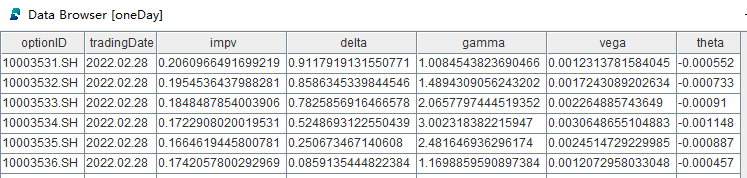

oneDay = testOneDayPerformance(closPriceWideMatrix, etfPriceWideMatrix, contractInfo, 2022.02.28)测试结果如下:

- 计算日期为 2022年2月28日

- 测试的期权品种是 50 ETF,涉及期权合约共136个

- DolphinDB 脚本计算总耗时为2.1 ms

- C++ 原生代码计算总耗时为1.02 ms

多日并行计算性能测试

多日并行计算性能测试代码如下:

//创建存储计算结果的表变量

result = table(

array(SYMBOL, 0) as optionID,

array(DATE, 0) as tradingDate,

array(DOUBLE, 0) as impv,

array(DOUBLE, 0) as delta,

array(DOUBLE, 0) as gamma,

array(DOUBLE, 0) as vega,

array(DOUBLE, 0) as theta

)

//执行多日并行计算函数

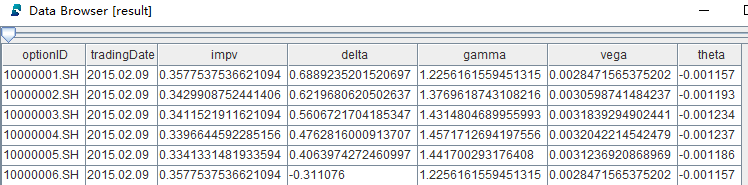

calculateAll(closPriceWideMatrix, etfPriceWideMatrix, contractInfo, tradingDates, result)测试结果如下:

- 计算日期为 2015年2月到2022年3月

- 测试的期权品种是 50 ETF,涉及期权合约共3124个

- 计算的并行度为8,测试环境的8个 CPU 满负荷运行

- DolphinDB 脚本计算总耗时为300 ms

- C++ 原生代码计算总耗时为200 ms

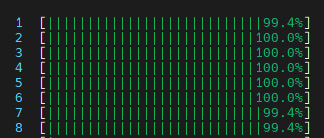

计算过程中的 CPU 使用率:

总结

本教程中期权隐含波动率的计算使用了 JIT 功能提速,其余希腊值的计算使用了向量化计算。我们测试了2015年2月到2022年3月 50 ETF 所有期权合约的隐含波动率和希腊值的计算性能,在8个 CPU 满负荷运行下,DolphinDB 脚本计算总耗时为300 ms,C++ 原生代码计算总耗时为200 ms,耗时相差50%左右。

关于 DolphinDB JIT 的更多详细特性,可以参考 DolphinDB JIT教程。

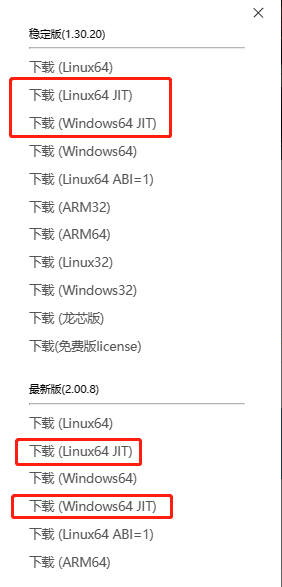

通过 DolphinDB 下载连接下载 DolphinDB server 进行测试的时候,必须选择包含 JIT 功能的安装包,如下图所示: